ОТЧЕТ на основе подробных данных статистики внешней торговли России

Источник gs-group.com

Аналитический центр GS Group проводит кабинетные и полевые исследования в области технологий для телевещания, потребительской электроники и микроэлектроники, композитных материалов и глубокой переработки древесины. Специализация центра — сбор и анализ больших массивов данных о рынке. Сотрудники центра анализируют последние события и тенденции, используя собственный опыт и оценки экспертов. В результате этой работы появляется единая понятная картина рынка с его ключевыми особенностями,трендами и перспективами, на основании которой заказчик может сформировать стратегию развития бизнеса и оценить необходимые инвестиции и прибыль. Мы предлагаем вам свое экспертное видение рынка для воплощения ваших гениальных идей и решений! GS Group — российский инвестиционнопромышленный холдинг, ключевой компетенцией которого является разработка и производство электроники. Также среди основных направлений деятельности — разработка и производство микроэлектроники, разработка и интеграция программных продуктов. Штаб-квартира холдинга расположена в Санкт-Петербурге. Флагманский инвестиционный проект — инновационный кластер «Технополис GS» в Калининградской области, где реализуется полный цикл производства электронных устройств (от корпусирования микросхем до упаковки готовой продукции) и предлагается широкий спектр направлений контрактного производства. Диверсификация бизнеса на основе высоких технологий — один из ключевых принципов развития холдинга GS Group. Помимо направлений в рамках ключевых компетенций, GS Group занимается утилизацией электроники, глубокой переработкой древесины и производством композитных материалов, R&D и производством наноматериалов, созданием и управлением телевещательными проектами, производством и управлением медиаконтентом, рекламной деятельностью полного цикла и телеизмерениями. Холдинг GS Group является технологическим партнером российского мультиплатформенного оператора триколора, который входит в пятерку крупнейших мировых операторов платного телевидения.

В 2020 году на рынке смартфонов появились три новых для России фактора, которые обусловлены пандемией COVID-19.

- С одной стороны, из-за удаленной работы и дистанционного обучения невиданных ранее масштабов резко выросла нагрузка на интернет-сети и мобильные устройства. Теперь нам нужны не просто трубки для звонка, а современные смартфоны с большим экраном, операционной мощностью и памятью. Можно сказать, что пандемия стала приговором как для кнопочных мобильных телефонов, так и для дешевых

смартфонов. Этот фактор резко поднимает спрос на дорогие смартфоны. - С другой стороны, несколько отраслей с середины весны стоят или работают вполсилы: общепит, развлечения, туризм. Огромная масса сотрудников, в том числе высокооплачиваемых, сидит без денег. Этот фактор, наоборот, снижает спрос на смартфоны.

- Наконец, третий фактор — это сбережения граждан: к концу года, несмотря на вторую волну, население привыкло жить в условиях полной неопределенности, в том числе тратить и экономить. Деньги на отпуск и развлечения еще остались в резерве, а возможности отдохнуть в ближайшее время, скорее всего, не будет. Это создает потенциальный спрос на дорогие покупки в канун Нового года.

- Еще один фактор хорошо знаком в России — курс рубля продолжает падать: от стабильного курса 65 RUB/USD (в течение 2019 года) мы пришли к уровню 75-80 RUB/USD. Все смартфоны в России импортного производства, и бесконечно сдерживать рост цен за счет своей маржи импортеры и продавцы не смогут.

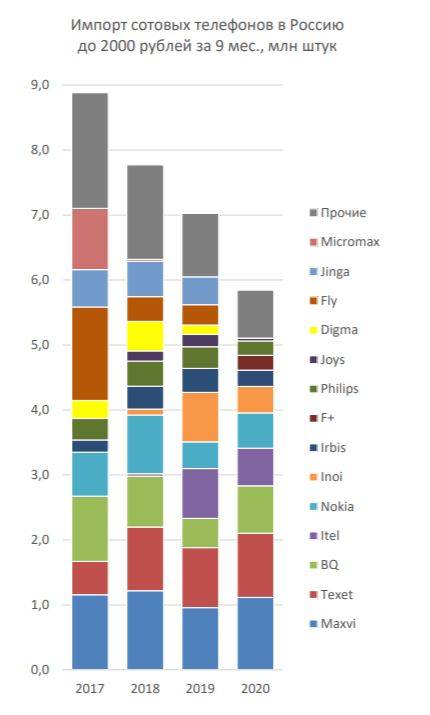

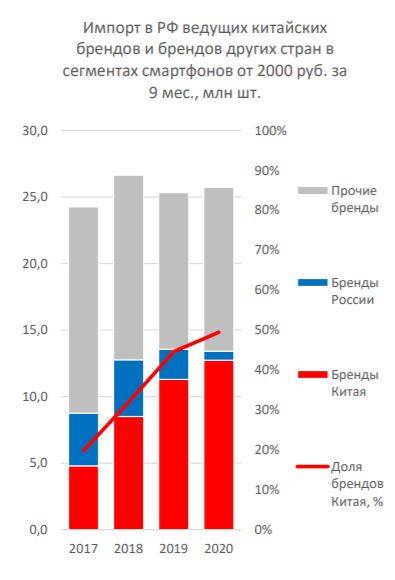

Стоит напомнить, что в 4-м квартале 2019 года был поставлен рекорд — импорт смартфонов (от 2 000 рублей) составил 12 млн штук. Побить его в 2020 году будет сложно, особенно если Huawei не увеличит поставки — в этом случае не помогут даже рекордные темпы Xiaomi. Поэтому 2020 год рынок смартфонов в России (от 2 000 руб.) закончит с ростом 1-2 % и объемом 38 млн штук, если повезет. В свою очередь, рынок кнопочных мобильных телефонов (до 2 000 руб.) упадет на 18-20 % до 8,5-9 млн штук.

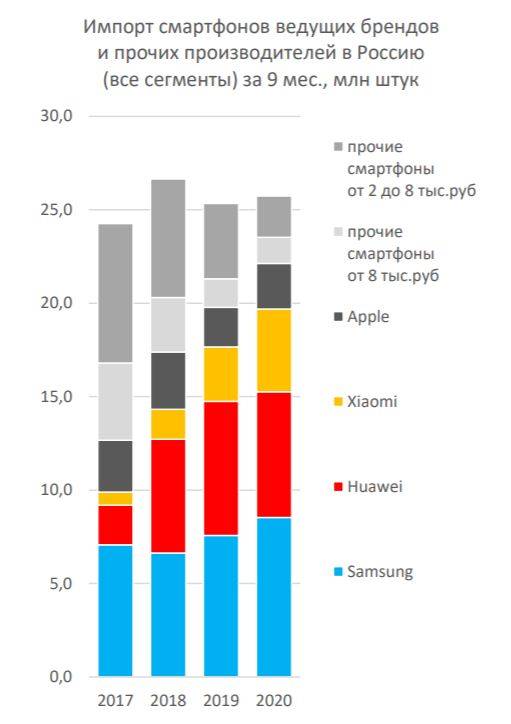

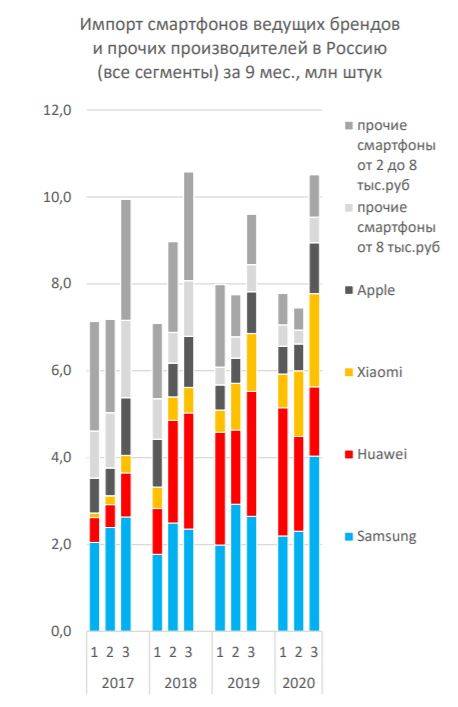

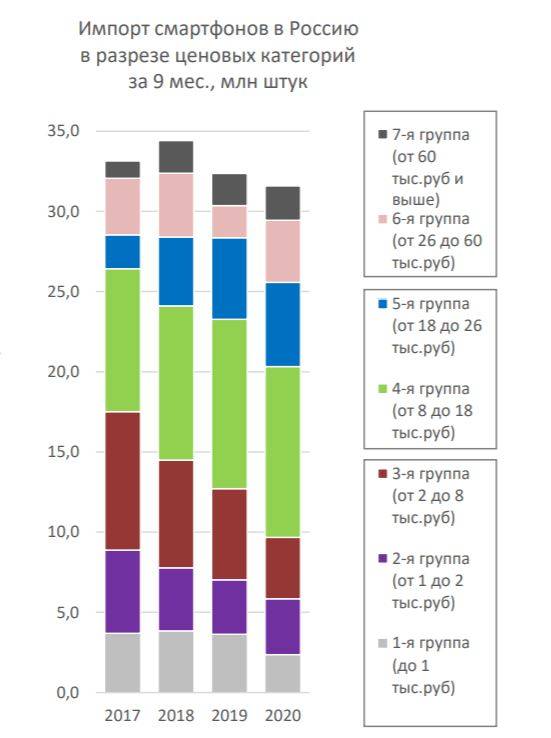

Общие результаты рынка не содержат ярких изменений. Но статистика 3-го квартала показывают, насколько остро идет борьба между ведущими брендами. За 9 месяцев 2020 года в Россию ввезли 31,6 млн мобильных телефонов, что на 2 % ниже, чем год назад (9 мес. 2020 г. к 9 мес. 2019 г.). Основную часть (69 % или 21,9 млн штук) составили смартфоны с расчетной ценой от 8 000 рублей, а по итогам года их доля, скорее всего, достигнет 75 %. Импорт смартфонов с ценой от 8 000 руб-лей за девять месяцев 2020 года вырос на 12 %. Третий квартал показал очень хорошие результаты: объем поставок смартфонов вырос на 21 % (3 кв. 2020 г. к 3 кв. 2019) — до 9 млн штук. Основной прирост показала 6-я ценовая группа (от 26 до 60 тыс. руб): за девять месяцев 2020 года поставки этих моделей выросли в два раза — с 2 млн штук в 2019 году (9 мес.) до 3,9 млн штук в 2020 году (9 мес.). Поставки в других ценовых группах также растут.

Доля мобильных телефонов до 8 000 рублей за 9 месяцев не превысила 31 % поставок (9,7 млн штук), по итогам трех кварталов 2020 года импорт этой категории упал на 27 %. Основное снижение происходит в 3-й ценовой группе (от 2 000 до 8 000 рублей), но импорт кнопочных устройств до 2 000 рублей также снижается.

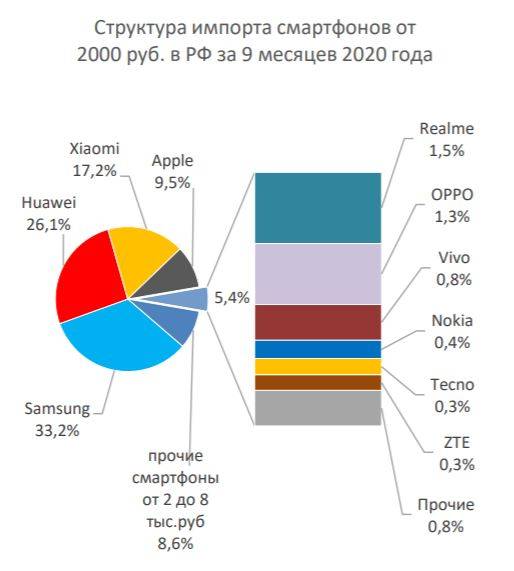

В топ-4 поменялись позиции: Samsung вновь вышел на первое место с отрывом от Huawei, Xiaomi также сокращает отставание от первых двух лидеров. В сумме четыре лидера занимают 86 % рынка смартфонов, их поставки за 9 месяцев 2020 года превышают 22,1 млн штук.

Импорт Samsung в Россию превысил 8,5 млн штук смартфонов (рост на 13 %, 9 мес. 2020 г. к 9 мес. 2019 г.) — рекордное значение для любого бренда по итогам трех кварталов, доля компании составила 33,2 %. В 3-м квартале Samsung импортировал в Россию 4 млн штук своих смартфонов (рекордный объем за один квартал), таким образом, Samsung решил восстановить свои позиции на фоне проблем у Huawei, несмотря на заминки с Индией. Импорт Samsung растет в первую очередь за счет дорогих флагманских моделей в верхнем сегменте: так, за девять месяцев поставки устройств от 26 тысяч рублей выросли в 2,5 раза — до 2 млн штук.

Huawei теряет лидерство в России. В 3-м квартале поставки Huawei составили 1,6 млн штук (падение на 45 %, 3 кв. 2020 г. к 3 кв. 2019 г.). В итоге за девять месяцев 2020 года общий импорт смартфонов Huawei составил 6,7 млн штук, а доля компании снизилась до 26 %. При этом снижение поставок произошло по всем ценовым группам.

Самые быстрые темпы роста в России у Xiaomi, даже выше, чем в мире. За девять месяцев 2020 года поставки этой марки в Россию выросли на 52 % и составили 4,4 млн штук, а доля поднялась до 17,2 %. Компания уходит в отрыв от Apple и приближается к Huawei. Стратегия Xiaomi в целом повторяет Samsung: основной объем в среднем сегменте и быстрый рост в верхнем. Если Huawei не решит в ближайшее время свои проблемы, то уже к концу 2020 года Xiaomi обгонит Huawei по обороту, в 2021 году превзойдет и по количеству ввезенных устройств, как это уже произошло в Европе в 3-м квартале 2020 года.

Импорт iPhone в Россию за девять месяцев составил 2,4 млн штук. В 2020 году в третьем квартале Apple привезла в Россию 1,3 млн штук своих смартфонов (рост 22 %, 3 кв. 2020 г. к 3 кв. 2019 г.), а доля компании поднялась до 9,5 %. К позициям компании быстро подбираются Samsung и Xiaomi, которые вместе развивают 6-ю группу (от 26 до 60 тыс. руб.), в итоге от прироста группы на 1,8 млн штук в 2020 году Apple досталось меньше 100 тысяч штук.

За лидерами с большим отрывом идут бренды китайской группы BBK Electronics: Realme, Oppo и Vivo. За девять месяцев 2020 года суммарные поставки этой тройки превысили 0,9 млн штук (0,4 млн Realme, 0,3 млн Oppo и 0,2 млн Vivo). По итогам 2020 года объем легко поднимется до 1,3 млн штук. BBK Electronics по-прежнему не проявляет интереса к России: так, доля России в мировых поставках Samsung, Huawei и Xiaomi в среднем составляет 4 %, а у Realme, Oppo и Vivo — в среднем 0,5 %.

Объем 3-й группы (смартфоны от 2 до 8 тыс. руб.) продолжает сокращаться: за девять месяцев 2020 года поставки едва набирают 3,8 млн штук (падение на 33 %, 9 мес. 2020 г. к 9 мес. 2019 г.). При этом Huawei фактически выталкивает из этой группы прочие бренды, чтобы подготовить себе рынок для устройств с базовыми чипами.

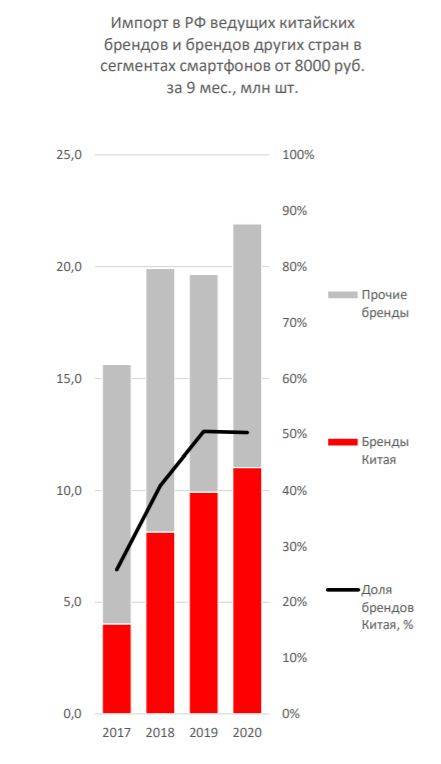

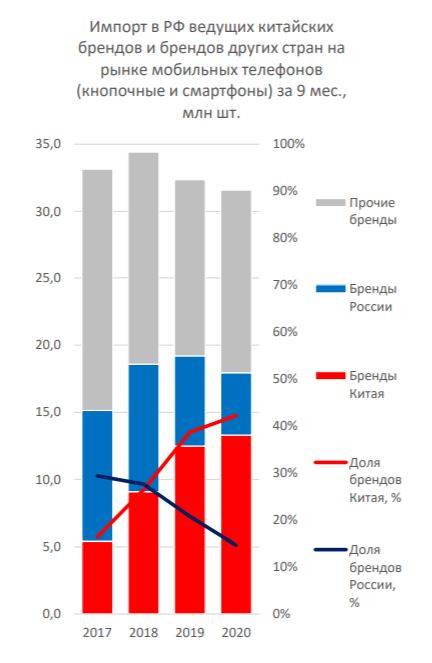

Бренды Китая занимают половину рынка. Их суммарная доля немного снизилась из-за сокращения поставок Huawei: по устройствам от 8 000 рублей она составляет 50 %, по рынку смартфонов (от 2 000 рублей) — 49 %, по всему рынку мобильных телефонов с учетом кнопочных — 42 %. При этом по обороту китайские бренды занимают треть рынка. Российские бренды занимают не более 3 % на рынке смартфонов (по количеству) и 15 % по всему рынку с учетом кнопочных мобильных телефонов, где российские марки Maxvi, Texet и BQ (Bright&Quick) занимают половину сегмента.

Затраты покупателей выросли на 17 % (9 мес. 2020 г. к 9 мес. 2019 г.) до 603 млрд рублей, но такой рост наполовину объясняется падением курса рубля (9 % из 17 %). Суммарная доля оборота топ-4 (Samsung, Apple, Huawei и Xiaomi) составляет 93 %. Первую позицию по обороту делят между собой Samsung (32 %) и Apple (31 %). Далее следуют Huawei и Xiaomi, которые занимают соответственно 16 % и 14 %. При этом только у Samsung и Xiaomi выросли средние закупочные цены, что объясняется пересмотром ассортимента в сторону более дорогих моделей.

Общие данные

За девять месяцев 2020 года в Россию ввезли 31,6 млн мобильных телефонов. В 3-м квартале импорт вырос на 6 % (3 кв. 2020 г. к 3 кв. 2019 г.); в целом, по итогам девяти месяцев 2020 года произошло незначительное снижение объемов на 2 % (9 мес. 2020 г. к 9 мес. 2019 г.).

Основную часть (69 % или 21,9 млн штук) составляют смартфоны с расчетной ценой от 8 000 рублей на полках магазинов. Доля мобильных телефонов с ценой в магазине до 8 000 рублей не

превышает 31 % поставок (9,7 млн штук). Продажи дешевых аппаратов продолжат снижаться, в

связи с чем падает и их импорт в Россию. По итогам года доля смартфонов от 8 000 рублей, скорее всего, превысит 75 %.

Основная причина — это спрос на более производительные модели смартфонов, который диктует современная цифровая экономика. В условиях дистанционной работы и обучения эта тенденция многократно усиливается, поскольку мощные модели нужны теперь всем членам семьи. А те, кто колебался по поводу замены своего смартфона на модель последнего поколения, получили важный аргумент.

Другая причина, которая подстегнет спрос на дорогие модели к концу года, — это предновогодние акции и распродажи, но и без них граждане, как правило, готовы потратить на покупку смартфона в качестве новогоднего подарка больше средств, чем в обычное время.

Еще одной причиной падения спроса на дешевые модели мобильных телефонов является временный отток мигрантов, которые являлись значительной аудиторией нижнего сегмента.

Нижний сегмент

Нижний сегмент (мобильные телефоны до 8 000 рублей) продолжает падать шестой квартал подряд в среднем на 23 %, в третьем квартале снижение составило 19 % (3 кв. 2020 г. к 3 кв. 2019 г.) — до 3,5 млн штук. По итогам трех кварталов 2020 года импорт упал на 27 %.

Основное снижение происходит в 3-й группе (от 2 000 до 8 000 рублей): если раньше ее доля превышала в среднем 25 %, то в середине 2020 года — не более 15 %, а объем поставок в каждом квартале 2020 года в среднем на 33 % ниже, чем в 2019 году. Подробнее в разделе «Прочие бренды смартфонов от 2 000 рублей до 8 000 рублей».

Верхний и средний сегменты

Импорт смартфонов с ценой от 8 000 рублей за девять месяцев 2020 года вырос на 12 % (9 мес. 2020 г. к 9 мес. 2019 г.). Третий квартал показал очень хорошие результаты: объем поставок смартфонов вырос на 21 % (3 кв. 2020 г. к 3 кв. 2019) — до 9 млн штук, выше было только в 4-м квартале 2019 года.

Основной прирост показала 6-я группа (от 26 до 60 тыс. руб): за девять месяцев 2020 года поставки этих моделей выросли в два раза — с 2 млн штук в 2019 году (9 мес.) до 3,9 млн штук в 2020 году (9 мес.). Примечательно, что по объемам эта ценовая группа сравнялась с 3-й группой (от 2 до 8 тыс. руб), хотя раньше в два раза ей уступала, это прекрасно видно на графике. Обе группы теперь занимают по 12 %, но при этом одна выросла на 92 % за три квартала 2020 года, а другая упала на 33 %. Это хорошо показывает, как меняется рынок смартфонов в условиях пандемии: это происходит, с одной стороны, благодаря перекосам спроса, с другой стороны, благодаря консолидации рынка лидерами, чьи модели смартфонов, как правило, дороже.

Другие группы за девять месяцев 2019 года сохранили объемы почти без изменений: в ключевой 4-й ценовой группе (от 8 до 18 тыс. руб) поставки за девять месяцев составили 10,7 млн штук (рост 1 %, 9 мес. 2020 г. к 9 мес. 2019 г.), аналогично в 5-й группе (от 18 до 26 тыс. руб) рост составил 3 % — до 5,3 млн штук. Наконец, импорт самых дорогих смартфонов в 7-й группе (от 60 тыс. руб и выше) за девять месяцев 2020 года вырос на 7 % — до 2,1 млн штук.